文/王敏 编辑/向小园

来源:深燃(shenrancaijing)

继 2018 年赴港上市失败后,二次冲击 IPO 的土巴兔,转战A股创业板,再次来到了上市前夜。

6 月 30 日,互联网家装平台土巴兔向深交所创业板递交招股书,拟募资 7.04 亿元。如若上市成功,土巴兔将成为A股“互联网家装”第一股,也是继齐家网(齐屹科技)2018 年登陆港股之后第二家上市的互联网家装平台。

互联网家装行业并非新赛道,在 21 世纪前 10 年开始崛起,老选手齐家网、土巴兔在这一时期就已成立。这一赛道直至 2015 年才迎来风口,外界普遍将 2015 年定位为“互联网家装元年”,但在次年很快降温,也被形容为,到 2018 年“只剩下龙卷风过后的一地鸡毛”。

也正是在 2018 年,齐家网抢先上市成功后,略有危机感的土巴兔在一个月后便赴港递交招股书,不过最后或因资金监管等问题上市受阻。

在业务模式上,土巴兔现在依然做的是流量撮合生意,核心是“互联网家装平台”的线上业务,在风口期曾开辟新业务,尝试过几年自营家装服务。

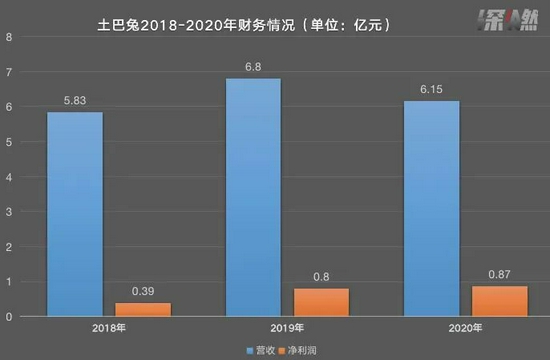

从招股书的数据看,土巴兔在 2018-2020 年已连续三年实现盈利,不过,未实现营收持续增长,2020 年营收 6.15 亿元,同比下滑 9.54%。

背负着发展“焦虑”,土巴兔冲击上市、补充弹药的想法早已不再是秘密。如今,实现盈利的土巴兔,是真正实现了业务大幅增长吗?年营收已经出现下滑的土巴兔,究竟还有多大的想象空间?或许,招股书中能找寻到一些答案。

为何三年巨亏 24 亿后,又连续三年盈利?

2020 年,土巴兔营收出现了下滑趋势。招股书显示,2019 年土巴兔营收为 6.8 亿元,但在 2020 年仅为 6.15 亿元,下滑 9.54%。招股书解释称,主要是由于疫情的影响,加之公司基于经营战略调整考虑,主动终止自营家装业务。

不过土巴兔的净利润在过去三年处于增长态势,净利润分别为 3862.97 万元、7967.90 万元和 8659.75 万元;扣非归母净利润分别为 2246.39 万元、6997.82 万元、7627.38 万元。

此前,土巴兔的盈利能力一直为外界所诟病。在其 2018 年向港交所递交的招股书中,土巴兔 2015-2017 年净亏损分别为 7.5 亿元、5.6 亿元、11.11 亿元,三年亏损 24 亿元。不过,这部分亏损额中,包含有同期确认大额可换股可赎回优先股的公允价值亏损,为财务记账法则下的一次性亏损。

去除掉这部分一次性会计亏损额,土巴兔这期间的经调整利润分别为-1.39 亿、-1.06 亿元、6350 万,2018 年上半年经调整利润 2100 万元。因此,土巴兔此前的三年亏损 24 亿,或许跟财务统计口径有关系。从这一角度看,如今土巴兔的盈利能力有所增长,但也并非“大跃进”式提升。

而有消息称,2018 年土巴兔赴港上市失败,是因资金问题未通过审核。资金问题是指其“装修保”产品,作为第三方托管了业主大额超 6 亿装修金,被认为存在较大的资金风险。

此次招股书中提及,针对这一问题,土巴兔已逐步将托管装修款资金调整至平安银行的“电商见证宝”支付结算平台,目前已不再自行开展资金托管和结算。

如今闯入深交所创业板的土巴兔,从营收来源来看,高度依赖线上平台业务,相关业务营收占比近三年分别为 85.72%、96.34%、99.94%;自营家装业务随着 2019 年底的终止,营收占比下降为零。

而在线上平台业务中,智能订单匹配业务一直占比最高,过去三年在总营收中的占比分别为 66.84%、75.29%、76.25%。每向一家装企成功匹配一单,土巴兔便能向该装企收取一定匹配服务费,过去三年的平均单价在 400 元-430 元之间。

截至报告期末,土巴兔平台累计业主用户规模为 3035.98 万名,平台已累计入驻 11.49 万家家装企业,累计建材商用户规模达 0.94 万家,成功匹配业主与装企 771.8 万次。

做着流量生意,土巴兔自然对流量有着很强的依赖。招股书显示,在包括推广服务、租金及物管、以及运维等在内的对外采购服务当中,土巴兔的流量获客费连续三年占比最高,其中 2020 年的流量获客费用(2.1 亿元)甚至占到了营收的三分之一。

从员工构成也可见土巴兔对于“营销推广”的依赖。1264 名员工中,492 名员工为销售人员,占比接近 40%,其余研发、客服及质检等人员,每一项占比不超过 20%。

股权架构上,IPO 前,土巴兔创始人王国彬和联合创始人谢树英为夫妻关系,二者合计直接及间接持有公司 50.63% 的股份,为公司的共同实际控制人。机构股东当中,经纬中国持股 20.59%、红杉中国持股为 14.90%,58 同城持股为 10%。

新业务败北,重走回头路

说起互联网家装,不得不提 2015 年,这个被业界称为“互联网家装元年”的一年。据不完全统计,当年,国内共出现了 300 多家互联网家装企业,其中 27 家企业获得天使轮或A轮以上融资。那年初,土巴兔获得 58 同城、经纬创投和红杉资本的C轮 2 亿美元融资,为这一赛道单笔最高融资额,在互联网家装赛道上可谓“风头无两”。

弹药充足的土巴兔,很快开始大刀阔斧拓展业务,除了扩大广告投放、扩招团队外,还开始试水自营家装承包服务,以家装企业的身份向业主提供施工服务,上线了业主直接和工长、工人签约的模式。王国彬在接受虎嗅采访时曾表示,符合土巴兔标准、高质量的装修公司依然十分紧缺,在用户需求的驱动下,抡起袖子自己干,是一件自然而然的事情。

而就在此前一年,齐家网也入局做起了自营家装业务,但 2016 年就开始逐步收缩。齐家网相关负责人曾向媒体表示,齐家网是在没想清楚的情况下进入了自营家装业务,进入之后发现,由于管理困难、营销、研发和扩张等支出,现金流被快速消耗。

现如今,齐家网依然在“增平台、降自营”,将自营业务视作战略协同的业务。2019 年,齐家网自营业务营收为 2.50 亿元,营收占比从 2018 年的 42% 降至 2019 年的 32%。

齐家网对于自营业务的探索结果,也成了土巴兔的前车之鉴,而且土巴兔自断臂膊时更加果决。招股书中提及,土巴兔的自营业务在 2017 年末开始收缩,2018 年时营收占比 13.77%,截至 2019 年末该部分业务已全部终止。

王国彬曾总结道,做自营,要一家公司同时是装修公司、供应链公司、科技公司,运营极重,管理难度极大。“自营就像是巷战,一旦深陷其中,规模越大反而边际成本越高。”

试水自营业务的失败,让土巴兔重新回缩到互联网家装平台这一战场,在这一战场上,依然要与齐家网短兵相接。

招股书将二者进行对比,以 2020 年财务数据来看,尽管齐家网的整体营收更高(9.2 亿元),但仅针对平台化业务营收而言,齐家网这部分收入为 5.56 亿元,而土巴兔 6.15 亿元的收入要更高一些。

重视“平台战略”的这两家,也都想要用技术改造行业。齐家网 2020 年将 SaaS 产品订阅费列为单独的收入分部,且该分部当年收入为 2980 万元人民币,同比增长 39.9%。土巴兔进一步将 AI、大数据、云计算等技术与互联网家装平台相结合,招股书显示,此次上市募集的 7.04 亿元中,将拿出 2.18 亿元用于技术研发及数据平台升级项目,4845 万元用于运营信息平台建设项目。

“流量贩子”生意能走多远?

事实上,在互联网家装行业爆发的 2015 年之后,整个行业的势头逐渐减弱,到 2018 年时更是进入了深度洗牌期。据央视财经报道,从 2015 年互联网家装的异军突起,到 2018 年上半年,全国倒闭的家装公司已超过 100 家。

行业遇冷,这也不免让外界思考土巴兔的“平台化”的故事究竟能不能一直讲下去。

对于土巴兔而言,经过十多年的发展,已经拥有一定的品牌和规模优势,不过,其面临的挑战也是显而易见的。

于内,以流量撮合生意为主业,土巴兔对于流量的依赖度非常大。正如其采购服务中,流量获客花费最大,其 7 亿元的募资用途中,超过一半(3.57 亿元)的费用是计划用在运营服务中心建设及全渠道营销建设项目上。伴随当前流量成本越来越高,土巴兔的流量获客成本自然水涨船高,其盈利能力便可能受到影响。

做线上平台,对于业务尤其具体到施工的把控程度较低,便可能出现消费者体验差的问题,土巴兔就面临着大量的用户投诉。目前在黑猫平台上,依然可以看到有用户投诉土巴兔过度推销拨打“骚扰电话”、托管业主款项未能及时退还等问题。

于外,作为一个互联网垂类平台,土巴兔正面临着更加激烈的外部竞争。

2020 年以来,越来越多的综合型电商平台开始加大对于家装领域的投入。2020 年 1 月,京东上线京东家频道,不仅满足场景化配货,还提供一对一设计服务;2021 年 4 月,天猫上线了天猫 3D 家装城,将 3D 购物体验常态化。

此外,土巴兔还面临着来自自营家装企业一起装修网、被窝家装,以及已经赴美递交招股书的家装软件服务企业酷家乐等选手的挑战。

巨头如果投入更多的资金来做流量投放,土巴兔的行业优势便可能大大削弱。艾媒咨询发布的《2020H1 中国互联网家装行业研究报告》指出,随着综合电商巨头加大力度布局家装赛道,互联网家装平台流量优势逐渐被削弱,市场开始迈入比拼服务的激烈竞争阶段。

此外,土巴兔在招股书中还提及,互联网家装行业与房地产行业具有一定的关联性,若房地产行业需求回落,将可能会减少新房的销售后装修的部分需求,从而影响其业务发展。

“随着互联网和房地产发展走势趋于平缓,互联网家装的增长势头可能不会像以前一样迅猛,会面临着更大的增长挑战。”艾媒咨询 CEO 张毅总结道,盈利的可持续性以及外部竞争环境的激烈,都是土巴兔面临的挑战。

回顾齐家网上市时,其股价首日就破发,如今较发行价跌破一半,市值仅为 25.49 亿港元。而有齐家网在前,土巴兔虽然已经实现盈利,但业务模式的想象空间有多大,还要等待资本市场的考验。

支付宝扫一扫

支付宝扫一扫 微信扫一扫

微信扫一扫