二级市场上,人人都想投出下一个茅台。

于是就有了药茅、水茅、油茅、驴茅、猪茅等一系列细分行业上的“茅台”。他们被称为“xx茅台”,最主要的原因在于,这个市场上有一部分人认为,这些企业在股市的表现可能会与茅台类似。

我们换个思路来说,如果在2015年的牛市顶点买入一只股票并持有到现在会是什么样呢?

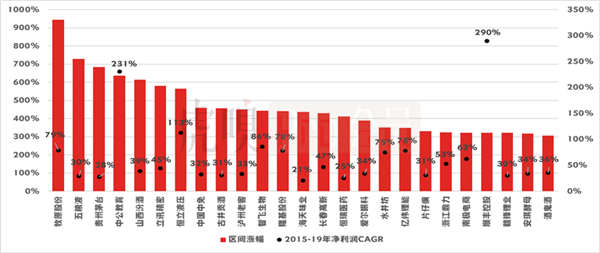

数据统计,2015年6月12日至2020年9月9日,上证指数从5178.19点下跌至3254.63点,跌幅37.14%。在当年已上市的近3000家公司中,有339家公司上涨,占比11.30%,其中涨幅超过一倍的有107家,占比3.57%;超两倍的有48家,占比1.60%;三倍以上的有25家,占比0.83%。

这25家公司来自包括白酒、医药、调味品、电子器件等各行各业,但大体上都具备同一个特征——与茅台类似,几年间,这些公司净利润实现了持续地高速增长。

备注:中公教育及顺丰控股由于2015年净利润基数低,具备一定特殊性,因此增长数据参照意义不大。部分公司同样因为2015年基数低的原因导致统计增速偏高,不能体现其真实增长能力(数据来源:妙投整理,Wind资讯)

但长期来看,他们都能够像茅台那样一路涨下去么?

今天我们就从财务及价值分析的角度,给大家揭开这类公司的画皮,一辩真假“茅台”。同时,也给大家提供一套有效进行二级市场价值投资的方法论模型。

对资本市场而言,持续地增长也是一家公司最大的价值体现。就像深得巴菲特钟爱的可口可乐,在1977~1988十年间复合净利润增长率约14.7%,十年投资净值增长了12.64倍,贡献了28%的年化投资回报率。

人们一直在寻求方法,通过常识、专业经验以及统计数据来还原事物运行的真相,并以此通过逻辑推演来预判未来,试图挖掘出在大概率上能够成为长牛股的优质公司。

市场中的公司来自各行各业,商业模式也千差万别,如果要寻找一个普适性的选择框架,我想应该是从财务入手,来开启我们的探索:

根据利润表的钩稽关系,我们可知:

在其他条件不变的情况下,一家公司净利润的增加,可以来自于营业总收入、毛利率的增加,或者费用的减少;净利率的提升来自于毛利率的提升,或费用率的减少。

由如上关系,我们得出净利润增加的各种路径:

但这还不够,我们要寻找的是净利润可以长期持续增长的财务特征,因此还要在此基础上进行优化。

事实上,从长期的视角来看,在营收体量不变的情况下,通过费用优化(毛利率增厚、费用摊薄)实现净利润增长的模式难以持续。举例来说,即使一家公司在10年内由于费用的持续优化,净利率抬升了一倍,它所能贡献的净利润年化增长率也相当有限(10年CAGR 7%左右)。而任何一门生意费用的优化是有极限的,因此单靠费用优化实现净利润持续增长的模式非长久之策。

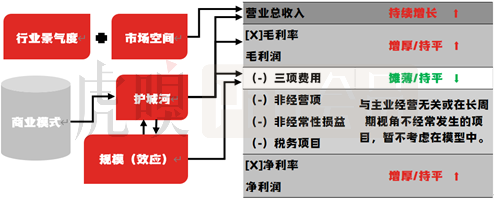

所以,我们将营收不变的场景剔除,得出最终的财务模型:

众所周知,财务数据只是结果。我们要做的是通过寻找财务数据背后的成因,还原事物运行的真相。通过研究积累的真相来不断完善模型框架,再运用它推演公司的未来,判定在大概率上公司是否会演绎出如上四种财务特征。

那么,造成这些财务结果的背后的成因是什么?

由于篇幅限制,我们仅对核心且普适性强的因素进行简要介绍。

首先,决定公司营收增长的核心因素是行业景气度、行业空间及护城河。

∵ 公司营收(Y+1)

= 行业规模(Y+1)X 公司市占率(Y+1)

= 行业规模(Y)X 行业增速(Y+1) X 公司市占率(Y+1)

且 公司营收(Y)= 行业规模(Y)X 公司市占率(Y)

∴ 公司营收变动(Y+1)

= 公司营收(Y+1)- 公司营收(Y)

= 行业规模(Y)X 行业增速(Y+1) X 公司市占率变化(Y+1) ………………………… ①

由式子①我们可知,公司未来营收是否增长取决于未来行业增速以及未来公司市占率的变化。而行业的增长(速度)由行业景气度决定;行业空间是指依照经验来看公司市占率所能提升到的极限范围。此外,一般而言,上市公司都在努力使自己的业绩增长,提升市占率,也正因此才有了行业的竞争格局。

护城河根植于企业的商业模式,一方面(在营收增长层面)它的存在让公司的市场份额免于在竞争中丢失,以便在未来获取更多份额:

假如将行业竞争比喻成一场抢蛋游戏,那么护城河就像一个保险箱。在第一场游戏中,张二麻子和李大嘴都抢了10颗蛋。到了第二场,李大嘴由于将抢来的鸡蛋放在了篮子里,之前第一轮抢来的10颗鸡蛋被隔壁老王抢走了3颗,加上这轮抢来的3颗蛋,李大嘴游戏结束的时候一共有10颗蛋;而张二麻子用保险箱存放鸡蛋,隔壁老王垂涎已久但始终对保险箱束手无策转而去抢了李大嘴,加上这轮抢来的3颗蛋,张二麻子在游戏结束时手里一共有13颗蛋。

就像《巴菲特的护城河》一书中介绍的一样。护城河有很多种,如无形资产(品牌、专利技术)、转换成本、网络效应、成本优势和规模优势等。在此我们不进行详述。

其次,决定公司费用优化的因素主要为护城河。

在另一方面(费用优化层面),一部分护城河(如品牌、规模)也助力了公司费用的优化,改善净利率。

例如,在价值投资领域,品牌护城河体现在公司对产品提价能力上(依据品牌力),甚至强大的品牌护城河还可以产生品牌拉力,以至于公司极少或不打广告,产品也能够畅销。 产品提价升级增厚毛利润,而品牌拉力会使得销售费用随营收的增长而逐步摊薄;规模效应体现在随着公司营收规模的逐步扩大,固定成本被逐步摊薄而可变成本的增长速度低于营收的增长速度;另外,一些公司长期致力于成本优化,通过技术迭代、管理提效的方式优化费用,促使费用率的降低。

以上,我们介绍了长牛股的财务特征,以及造成这些特征背后的一些因素。下面,我们将框架运用到实际当中,来看一看市场上热议的各界“茅台”中,有哪些在未来能够大概率地复制贵州茅台的长牛走势。

我们先来看一下贵州茅台是怎样成为长牛股的。

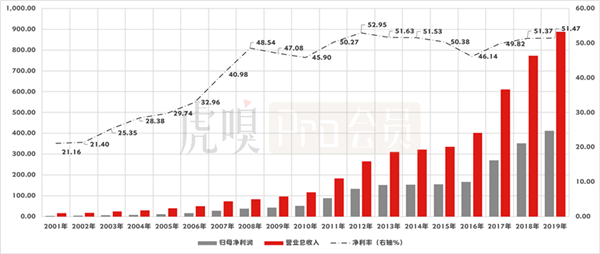

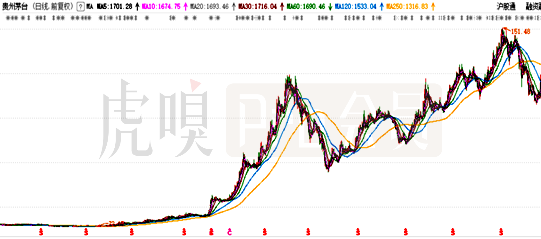

自2001年以来,茅台净利润从3.28亿元增长至412.06亿元,增幅124.62倍,累计年增速30.08%;驱动于业绩的高速增长,公司股价也获得了约352倍的可观涨幅,年化回报率约为34.09%。

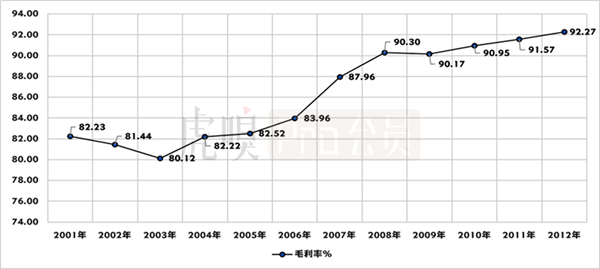

以超长期的视角来看,我们可以发现,它的财务呈现以下特征:营业收入持续高速增长,同时净利率在逐渐增厚,尤其是在2001~2012年间,这个特征尤其显著。期间,公司营收从16.18亿增长至264.55亿,11年累计年增速达28.92%;净利率从21.16%增厚至52.95%,翻了约1.5倍;对应的净利润也呈现出爆发式增长,从3.28亿增长至133.08亿,11年累计增速达40.02%。

驱动于净利润的持续高速增长,茅台股价上涨约41倍(也贡献了茅台历史上股价的大部分涨幅):

在长牛的背后,支撑业绩高速增长的核心因素有哪些?

1)持续高增长的业绩离不开行业的高景气度。2003~2012年正值我国白酒行业发展的黄金十年。基础设施建设的高速发展带动了海量商务宴请需求,白酒行业呈现量价齐升的增长态势,产量从2003年的330万吨上升到2012年的1153万吨。

2)孕育而生的投资收藏属性也功不可没。品牌底蕴叠加酱酒“越陈越香”的差异化产品属性使其拥有了收藏价值和金融属性。相较于清香和浓香型名酒而言,茅台的终端消费结构除了即饮和送礼外还具备投资收藏需求。上涨的终端价刺激投资收藏需求,形成正向反馈循环,最后在终端供不应求局面下,保值增值的茅台酒显得更为稀缺,构筑强大的品牌护城河。

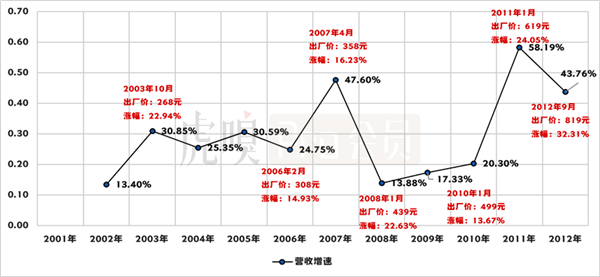

一方面,终端价格上涨拓宽了渠道价差,也给茅台提升出厂价营造空间。顺畅的渠道价格体系下,经过7次上调,出厂价从218元上涨到819元,贡献营收的高速增长。

备注:在此阶段中,2008年的金融危机对行业产生了一定冲击,但随后政府的4万亿计划使得我国基础设施建设的增速始终保持在20%以上,为白酒行业的需求提供了强劲支撑。在经历2008年行业增速的短暂下滑后,白酒行业又恢复了量价齐升的发展态势。我们可以看到,公司营收增长也受到一定影响。(资料来源:妙投整理)

产品提价提升吨酒销售价格,从而毛利率逐步增厚。期间,公司毛利率从82.23%增厚至92.27%。

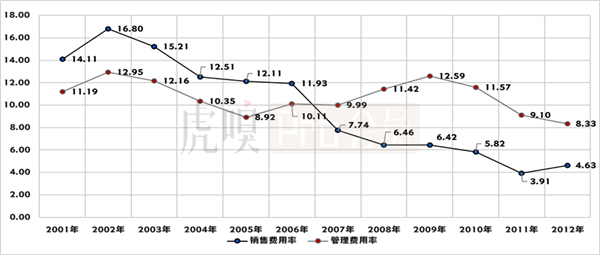

另一方面,茅台的投资属性及稀缺性使其产生了品牌拉力。在这样的背景下,公司极少投入广告费用。使得销售费用随着营收增长而摊薄,销售费用率显著下降,从14.11%摊薄至4.63%。

简而言之,茅台开启的是最高增长等级的“场景七”式的增长模式。在行业高景气、产品提价升级、品牌拉力、规模效应的四重作用下,营收高速增长(年化28.92%的增速),毛利增厚,销售费用率下降,净利率还翻了近1.5倍。最后,净利润得以充分释放,11年间,获得年均40%的持续增长。

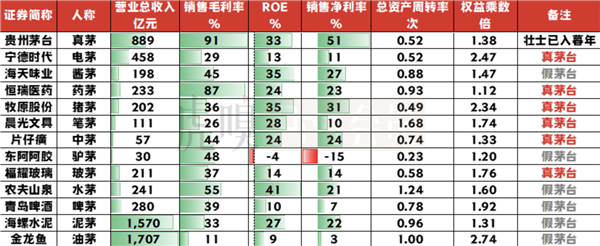

我们选取市面上热议的各界“茅台”,它们来自各行各业,拥有着不同的商业模式,各自都是行业内的翘楚。针对这些标的,我们对其业绩增长的主力驱动业务进行分析,依据之前的模型,来判断未来它们是否能够在大概率上走出长牛行情,成为真茅台,活出茅台年轻时的样子。

通过研究,这十二家中有6家为真茅台:宁德时代、恒瑞医药、牧原股份、晨光文具、片仔癀和福耀玻璃,它们主营业务普遍具备广阔地发展空间,且公司具备消化空间的强大实力,未来一致预期增速中枢普遍在20%以上;还有6家暂为假茅台,多是由于主营业务进入成熟期,增长空间有限,难以给予长期增长预期,而新增长引擎尚未崭露头角,处于观望期,或业绩增速较为缓慢。

由于篇幅限制的原因,我们在此选取了三家公司进行讨论——

1)江苏药茅恒瑞医药:真茅真在哪儿?

制药是人类历史上永不没落的朝阳产业,也正因为此,制药公司的增长没有天花板。虽说是国内创新药龙头,但起步较晚的恒瑞医药与国际巨头相比仍存一定差距。

首先从规模上来看:

美国巨头辉瑞总市值约合人民币14035亿元,而恒瑞约为4830亿元;

2019年,辉瑞收入约为3457亿元,恒瑞233亿元;

净利润,辉瑞为1087亿元,恒瑞53亿元。

从储备管线上来看,世界前三创新药公司管线数目均在200条以上:

2017年,Novartis在研究管线数量为251条;

GlaxoSmithKline在研究管线数量为250条;

Pfizer在研究管线数量为232条。

而截至2019年,恒瑞的储备管线为41条。

数据上的差距在另一面也体现了恒瑞未来巨大的潜在增长空间,以净利润估测约有20倍的空间。

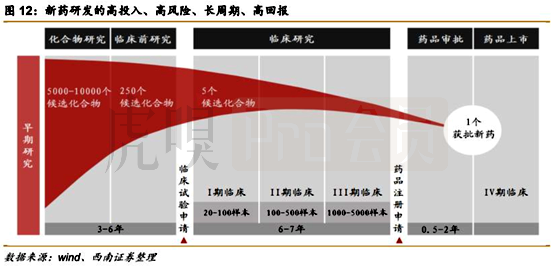

创新药企通过持续推出新药大单品来实现持续增长,通过产品生命周期相互叠加贡献更多收入。在一件单品生命周期进入衰退阶段前,将驱动增长的接力棒传递给进入发展期的新药大单品。另一面,这样的增长模式是建立在持续研发投入之上的。

因此,创新药公司一般而言会在净利率水平可控的情况下,尽量多地进行投入,导致净利率上升空间受到限制。

创新药研发有很高的资金门槛,通常需投入数亿甚至数十亿的费用,还要经过漫长的研发、临床试验周期才可上市。一般规模企业的现金流很难支撑如此巨大的费用投入。

恒瑞医药拥有强大的渠道护城河,使得公司的产品得以顺利推广。在此基础之上,庞大的收入规模支撑起创新药研发的巨额投入;同时高毛利给予人员激励广阔的施展空间,公司得以网罗国内稀缺的创新药研发人才。“人才+资金”推动新药研发,新药上市后一般有专利保护期,盈利能力强(对应高毛利),而高盈利能力进一步支撑药物研发和人才引进,形成正向循环,助力形成强者恒强的局势。

目前,恒瑞虽是创新药龙头,但主要收入来源来依旧来自于仿制药,2019年,公司创新药业务占比约为30%。未来,随着业务的展开,创新药占比将逐步提高。

然而,在进击的道路上,恒瑞也并非如履平川。在高盈利能力及无天花板的背后,创新药企也面临着产品商业化进程不确定性的风险——临床进度、竞争对手情况、替代技术、以及药监部门审批都使得结果难以确定。这也是为什么创新药巨头同时铺设大量管线的一个原因。

2)河南猪茅牧原股份:周期行业里如何建构护城河?

第一关,我们来看一下决定营收增速和空间的行业层面:

目前,我国生猪散养化率达50%,而美国仅10%。城镇化率水平提高带动外出务工市场扩容且收入缓步提升。数据显示,2018年,外出务工年均收入4.7万元,对应饲养约950头生猪的机会成本。机会成本是农户放弃养猪外出务工的底层动机,驱动散小产能退出市场,将份额腾挪给行业巨头;另外,牧原2019年出栏量约为1025万头,全国为54419万头,占比仅1.88%。

由此可见,牧原股份拥有巨大的成长空间。从销量因子上来看,公司通过扩充生猪产能驱动出栏量的增长。从价格因子来看,生猪售价与行业景气度息息相关。从历史上来看,公司扩产速度烫平了猪价的周期性波动,使得营收持续增长。未来,公司大概率产能保持高速扩张,营收预计持续增长。

看到这里,也许有人会问:牧原股份扩产后,怎么保证下游就会买牧原股份的猪肉呢?

首先,环保趋严叠加外出务工增加导致了小散产能的退出,是牧原扩产后份额的一部分来源。

其次,在养猪界,成本控制能力(背后是规模化养殖下的高效率养殖)是企业最大的护城河。每一轮生猪下行周期来临时,行业内日子普遍不好过。由于具备绝对的成本优势,基本上就会出现在行业内普遍亏本的情况下,牧原还是盈利的(通过历史数据观察我们会发现,在历次猪周期低点时,牧原还能够保持3%左右的净利率)。

行业的低迷迫使一些养殖成本高昂的中小产能因资金链断裂而被迫退出,而牧原一向选择逆势扩产。由此,当行业景气度再次上行的时候,人们就会发现,经历了行业低迷的牧原股份,不但市场份额没有下降,反而还更高了。

那么,从费用端来看,公司净利率有没有增厚的空间呢?

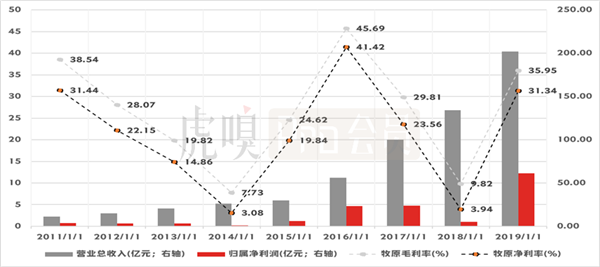

与其他几位巨头不同的是,牧原骨子里流淌着汹涌的周期血液。猪周期势大力沉的演变也显著影响了公司的业绩,其画风是这样的:

也由此,牧原股份的净利率水平呈现出周期性变化,在行业景气周期,净利率处于高点,对应的股价也呈现上涨趋势。

总体而言,公司随着扩产,资产规模逐步增长,净利润中枢逐步上移。以超长期的视角来看,公司股价处于上涨趋势中并存可观空间,并且受到猪周期景气度的显著影响,公司股价呈现宽幅周期性波动。也正是因为这样的股价走势特征,行业低迷期往往提供较好的参与机会。

不过,牧原业绩的高速增长,也引来了市场的质疑。一些观点认为:2020年第三季度,公司“存贷双高”,从财报上看,牧原股份货币资金余额高达225亿,却有超过250亿的长短期借款。在账上现金充足的情况下,公司举债属不正常现象。

3)山东驴茅东阿阿胶:假茅台,假在哪儿?

虽然,两位巨头都具备成为奢侈品的基因,但产品属性存较大差异。茅台具备收藏属性,这一方面是因为茅台耐屯放的产品特性决定的;而阿胶的保质期在5年左右。

因此,从市场需求来看,茅台是越涨价越有人买,频繁的价格上浮会激起人们广泛的投资热情;而阿胶则不同,频繁的提价会引起消费者的抵触,从而消费者会选择替代品进行消费,造成需求萎缩。

2016~2018年,公司应收项目分别为4.53亿元、10.57亿元、24.07亿元,占营收比重达7.17%、14.34%及32.80%。从该组数据我们可以看出,随着公司持续上调出厂价(2016年上调14%、2017年上调10%),在产品涨价预期之下,下游渠道开始囤货(或者厂家向渠道压货),但由于终端需求疲软,产品并没有卖到消费者手里,造成了应收账款成倍增长。

从2019年开始,公司营收出现了下滑,阿胶产品收入从2018年的63.17亿骤降至20.43亿。由于消费需求萎缩,公司业绩受到了显著影响。并且,频繁提价是把双刃剑,一旦对品牌产生消极影响,扭转局势比较困难,需要长时间的努力才可化解。由此,未来公司营收增长不确定性较高,我们无法给出营收长期持续增长的预期。

其次,我们来看一下费用优化方面。

驴养殖难度高,主要因为它的生育周期长。驴平均每胎怀一只,从妊娠到成年平均需要两年时间。因此,驴子的规模化养殖非常困难。

由于阿胶生产企业的扩产,驴皮需求逐步扩充,由于供给侧扩产困难,驴皮价格爆涨,从90年代的约30元/张上涨至目前约3000元/张,价格上涨了接近100倍。这意味着,在公司扩产的同时,也面临着成本猛增的难题。由此,公司在全国范围内建设自有养驴基地,以抑制原材料上涨带来的成本压力。

但从结果上来看,原材料成本上涨过猛的压力依旧萦绕着东阿阿胶。2010~2017年,公司提价11次,产品价格涨了7倍。而这仅仅让公司毛利率维持在60%以上的水平,并未增厚。而反观茅台2001~2012年间,产品价格从218元上涨至819元,涨幅仅2.75倍,但毛利率翻了一倍。

综上所述,需求萎缩是抑制公司终端营收增长的本质因素,我们很难给予公司未来长期上的营收增长预期。此外,即使需求恢复了,公司扩充产能还将面临成本上涨的反噬作用,如果不进行产品提价,公司毛利将被摊薄。营收增长且净利率增厚/维持的增长模式难以构成。

支付宝扫一扫

支付宝扫一扫 微信扫一扫

微信扫一扫