8月10日,腾讯(00700.HK)分别向斗鱼和虎牙发出合并邀约。

斗鱼方面称,其董事会已收到不具约束力的初步建议书,提议斗鱼和虎牙根据适用法律进行股份换股合并。通过换股,虎牙或其附属公司将收购斗鱼每股已发行普通股(包括美国存托股代表的普通股),斗鱼股东将获得虎牙新发行的A类普通股的议定数量,以换取他们各自的斗鱼股份。

与此同时,欢聚时代(YY.US)也发布公告称,公司已与腾讯控股的全资子公司Linen Investment Limited达成最终股份转让协议,公司将向腾讯转让虎牙3000万股B类普通股,总价值为8.1亿美元。

8月11日上午,虎牙于内部发布公开信,表示根据这一合并提议,虎牙将考虑增发股份,并以虎牙股份来购买斗鱼所有股份。

根据《2020年中国游戏直播行业市场规模及用户规模》显示,从市场占有率而言,目前虎牙占有率为45.9%,斗鱼占有率为36.5%,双方占据游戏直播八成市场。

斗鱼和虎牙同质化越来越严重,二者之间的竞争也越来越激烈,尽管背后都站着大股东腾讯,但双方从业务生态到头部主播挖角上,从未停止过竞争,内耗严重。对于斗鱼、虎牙而言,合并是现阶段的最优解。

腾讯选择将虎牙和斗鱼合并,最大的优势就在于减少两者之间的内耗,而且有可能扭转过去靠老游戏带动游戏直播平台流量的局面,让游戏直播平台给新游戏带来流量和下载量。

但合并只是第一步,往后的路途还有更多事情值得关心,例如:

站在虎牙和斗鱼的角度,他们愿意被合并吗?

资本层面合并容易,但业务、组织方面如何整合?

双方同质化业务颇多,两套班子、两套人马,谁留下谁出局?

面对抖音、快手、B站等短视频平台的崛起,虎牙和斗鱼又该如何维持现有市场格局?

合并这条长线,腾讯酝酿已久。

早在2016年,腾讯就领投了斗鱼B轮融资。随后腾讯又在2018年3月8日出手4.616亿美元投资了虎牙,同一天,还以6.3亿美元继续加码斗鱼。

2018年5月,在接受腾讯投资仅两个月后,虎牙在纽交所挂牌上市,成为 “中国游戏直播第一股”,根据虎牙招股书,腾讯当时的持股比例为34.6%。而斗鱼于2019年7月在纳斯达克挂牌上市。

之所以说腾讯推动斗鱼和虎牙合并是酝酿已久,是因为在投资虎牙时,腾讯还获得了一项权利,即在投资完成的第二年和第三年之间,可以逐步通过市场公开价格购买虎牙直播剩余股份,最多达到50.1%的控股权。

过去,腾讯的战投标签是“不控股”,以财务投资者的身份来布局一些关键业务领域,但在虎牙身上,腾讯已经展露出“控股”的意愿,这在腾讯以往的投资案例中非常少见。

腾讯再次从欢聚集团手中收购了虎牙更多的股份,将自己在虎牙的投票权提高到50.1%;与此同时持有斗鱼38%的股份,稳坐斗鱼的第一大股东之位。

作为中国市场份额最高的游戏公司,游戏业务给腾讯带来了大量的营收。根据腾讯财报,2020年Q1,腾讯网络游戏收入占总营收比例为35%,智能手机游戏收入和个人电脑客户端游戏收入合计总额为465.51,占总营收的43%。

事实上,腾讯之所以给虎牙斗鱼牵红线,不仅是大股东这么简单,更因为腾讯手中牢牢握着游戏直播公司赖以生存的游戏版权资源。

游戏直播这个行业,一直竞争激烈,从2014年开始,手握多款热门游戏版权的腾讯开始进入这个领域,几年中,除了曾扶持腾讯旗下的企鹅电竞、龙珠直播上马,腾讯也不断利用自己握有的版权,打击竞争对手。

比如,2018年时,腾讯就曾要求旗下直播平台撤掉网易游戏专区,下掉对方主播的平台推荐。而没有及时站队到腾讯阵营的熊猫直播,已于2019年关停。

但一山不容二虎。作为游戏直播领域绝对头部的虎牙和斗鱼,近两年斗红了眼,相互挖角平台大主播,例如,今年上半年,斗鱼主播韦神跳槽至虎牙,就被判支付违约金8000多万元。

对于腾讯而言,这是严重的资源内耗,并且很容易破坏整个游戏直播的生态。

当然,选择在这个时间点加速合并进程,还有一个重要原因:现在,斗鱼和虎牙亟需一致对外。

来看一组数据: 据国盛证券统计,2020年初快手平台整体月活用户数量已超3亿,直播日活用户超过1亿,其中游戏类直播日活数近5100万,这个数字远超斗鱼和虎牙的千万级别,在整个游戏直播市场的占比接近17%。

同时快手平台偏重手游、腰部主播占比高的生态属性与虎牙十分相似,快手游戏直播的迅速崛起对虎牙的影响不能不重视。

2019年12月,B站斥资8亿与《英雄联盟》达成为期三年的国内独家直播协议,同时挖走斗鱼主播冯提莫,B站还于今年招募了头部游戏MCN大鹅文化的三名创始人入职直播事业部,进一步收割了用户增量,可以看出其发力游戏直播的决心。

2020年B站第一季度财报数据显示,其游戏业务收入为11.5亿元,同比增长32%。

据小葫芦大数据平台统计的信息显示,2020年3月,斗鱼、虎牙、B站、快手的礼物收入分别为9.74亿元、8.18亿元、10.05亿元和17.49亿元;2020年4月斗鱼、虎牙、B站、快手的礼物收入分别为7.19亿元、8.03亿、8.92亿元和19.05亿元,来自新贵平台的资源分割十分明显。

但快手与B站还算是腾讯系,腾讯分别持有快手约20%和B站约13%的股权,它们的快速发展会给腾讯带来不菲的财务回报。真正让腾讯未雨绸缪的,是字节跳动也有意研发自己的游戏,并已通过抖音延伸自己的游戏发行业务。

从今年开始,字节跳动也加大了对游戏领域的投入。今年4月,字节跳动副总裁、游戏业务负责人严授在公关平台对外称“我们还在持续招人,2020年会招聘超过一千人。已经有不少游戏大牛加入我们游戏业务了。”

短视频平台的游戏业务,虽然相对于虎牙斗鱼做得较晚,但由于拥有流量优势,发展潜力不可低估。

虎牙斗鱼获取流量的主要模式是仰赖头部主播与版权内容获取用户,再将流量通过付费、广告变现。但相对短视频、信息流平台,虎牙和斗鱼都缺乏前端流量入口。

随着传统游戏直播平台的流量增长陷入颓势,中短视频平台的流量优势相比较变得明显,B站与快手的社区属性及更大的流量规模,也更适合腰部主播与中小主播的孵化。

但是,斗鱼和虎牙的优势是它们的游戏用户画像更加精准,这应该也是腾讯最为看重的。各方强敌环伺,腾讯已经没有过多的时间继续等待。

有滴滴和快的、美团和大众点评、饿了么和百度外卖的合并案例在前,对于虎牙和斗鱼的合并,令人不免猜测:两套班子、两套人马,究竟谁留下谁出局?

目前各方手里多少都有一些筹码,接下来的谈判就是要解决价格和掌控权的问题。在业内知情人士看来,最终由谁来执掌新集团,还是要看腾讯的选择。

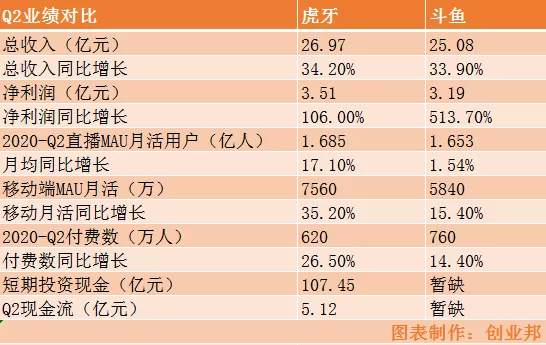

财报显示,斗鱼第二季度总营收25.082亿元,同比增长33.9%;净利润为人民币3.193亿元,同比增长12.76倍,不按照美国通用会计准则,斗鱼第二季度调整后的净利润为人民币3.229亿元,这是斗鱼连续六个季度盈利。

而第二天发布的虎牙第二季度最新财务报告数据显示,2020年第二季度,虎牙总收入为人民币26.97亿元,同比增长34.2%,归属于虎牙的净利润达人民币3.51亿元,同比增长106.0%。这是虎牙第11个季度实现盈利。

财报显示,斗鱼第二季度视频直播营收为23.199亿元,占总营收的比重为92.5%。虎牙来自于直播的收入为人民币25.65亿元,收入占比超过95%,相比2019年同期的人民币19.22亿元增长33.5%,环比增长12.74%

斗鱼二季度月活用户数为1.65亿,同比增长2%。总付费用户数达到760万,同比增长13.4%。每用户付费金额提升至305元。

根据财报数据,第二季度,虎牙直播的付费用户数为620万,同比增长26.5%,国内用户数据方面,虎牙直播MAU(月均活跃用户数)和移动端MAU(移动端月均活跃用户数)分别为1.685亿和7560万,同比增幅分别达17.1%和35.2%。

并且在被视为更具有用户粘性的移动MAU方面,虎牙与斗鱼的距离连续两个季度逐渐拉大,Q2虎牙移动MAU用户已有7560万,是斗鱼的1.29倍。

还有一点值得关注的是,一直以来,MAU更高的斗鱼,ARPPU(平均每付费用户收入)反倒不及虎牙,甚至在差距最大的2019年Q3时期,虎牙ARPPU达407元,斗鱼仅237元,前者一度是后者的两倍。

(图表来源:创业邦根据公开信息制作)

从数据对比可以看出,虎牙和斗鱼二者总体数据相差不大,虎牙在营收、利润、MUA、移动端MAU等几项核心数据较斗鱼稍胜一筹。

业务层面,虎牙已进军海外市场多年,斗鱼也在加大力度探索海外市场。在斗鱼回应与虎牙合并一事时,斗鱼副总裁兼CFO曹昊在二季度财报会议上也曾表示,“目前我们正在与大股东腾讯探索未来可能落实的各项新的任务、方案。例如游戏的数据库、游戏内的常设入口等问题,如果这些能够得到普遍落实,我认为会极大地促进移动端的流量增长,进一步提高市场的转化率。”

而虎牙自今年4月腾讯成为其最大的股东以来,双方已经在多个维度展开合作,涉及用户、主播以及电竞等领域。

目前,已经有多款腾讯的游戏和产品接入了虎牙直播的内容,管理层在电话会中则表示在接下来几个季度还会接入更多的腾讯游戏和产品,在电竞赛事层面,虎牙也将与腾讯开展多方面的合作。

据悉,虎牙直播的内容也在多款腾讯游戏、WeGame、微信游戏直播小程序等的链接播放,而这些腾讯外链带来的流量并未计入虎牙每季度报告的MAU中。在第二季度,腾讯外链MAU相较于第一季度则有16%的环比增长。

总体来看,双方势均力敌,至于合并后是姓“虎”还是姓“斗”,目前市场上声音不一。但毋庸置疑的是,这场“虎鱼相争”的局面,最终得利的必然是腾讯。

支付宝扫一扫

支付宝扫一扫 微信扫一扫

微信扫一扫