文/大卫翁

来源:起朱楼宴宾客(ID:the_great_time)

在 7 月 22 日刚刚发布的一篇报告,高盛连用了五个“New record”来形容 FAAMG,也就是 Facebook, Amazon, Apple, Microsoft 和 Google 这五家公司现在在市场中的地位到底夸张到了什么程度。

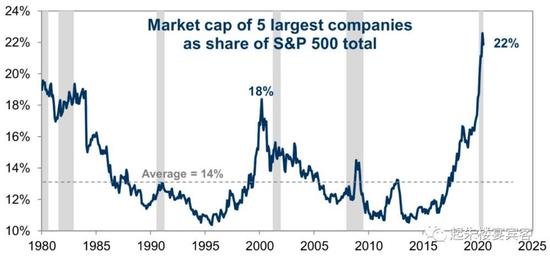

在标普 500,这个美国股市最核心的上市公司群体中,FAAMG 的市值总和已经占到了总规模的 22%——数量只占1% 的公司,市值占比却超过了 20%,就算是在行业巨头横行的 80 年代,这也是难以想象的。

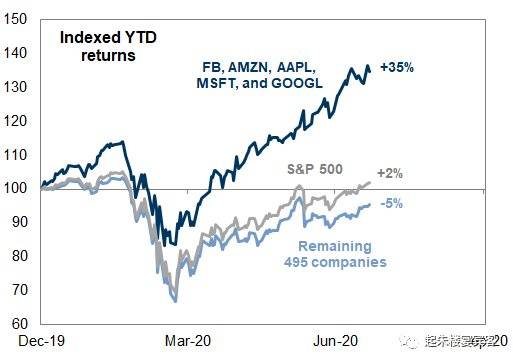

市值膨胀的背后,自然有亮丽的股价表现。截止 7 月中旬,FAAMG 今年的平均涨幅已经达到了 35%,而标普 500 指数中剩余 495 家公司的平均涨幅是多少呢?

-5%。

要不是特斯拉因为盈利问题还没有加入到标普 500 指数中,这场“朱门酒肉臭,路有冻死骨”的二元盛宴可能会更加彻底一些。

不管怎样,如果没有买 FAAMG 或者其他科技巨头的基金经理,今年面对投资者绝对是百口莫辩的,他们怎么也解释不清楚自己是如何在牛市里把钱亏掉的。

错过了科技巨头,你就错过了整场牛市。市场对科技巨头的信仰,可见一斑。

1

事实上,对资产形成信仰,直到滋生泡沫,往往需要两方面的合力。

外部要有宽松的货币条件——历史上极少有资产泡沫会发生在紧缩年代,内部则需要资产本身具有稀缺性,最起码,是在当时“群众”眼中的稀缺性。

近代的郁金香泡沫是因为罕见,70 年代的油价暴涨是因为原油危机,日本的房地产泡沫是因为岛国土地资源有限,而上世纪的黄金大牛市则是因为布雷顿森林体系的瓦解让黄金相对纸钞显得格外稀缺。

而自从 08 年金融危机之后,史无前例的放水大时代来临,叠加全球资本愈发自由流通,稀缺性带来的资产泡沫就像开水沸腾时的气泡般迅猛出现,再一一消失。

08 年的油价破百是因为投资者焦虑原油储量出现拐点后会走向枯竭,18 年的比特币则以产量不断减半的精妙设计将资产的稀缺性发挥到了极致,至于中国一线城市的房产……咳,房住不炒,没有泡沫。

不过有趣的是,如果我们去回顾股票市场的大牛市,通常却并不是由稀缺性所导致的。

道理也很简单。

房产和商品这些实物资产会受到诸多客观条件的限制造成稀缺,然而股票和货币一样,实际上都是人为制造出来的信用资产。因此,只要有需求,你想要多少,企业就能给你创造出多少,无非是 IPO、增发还是大股东减持的方式问题罢了。

也正因为此,在股票牛市的前中期,甚至部分牛市的全程,其实和资产泡沫都没有太大的关系——典型的案例就是 2008 年金融危机前的美国股票市场,明明估值不算太高,盈利也还挺好,那时真正出问题的是美国的房地产和次贷市场,股票属于被牵连的“可怜虫”。

不过,大部分的股票牛市走到中后期时,人类对稀缺性的追逐会令越来越多的资金集中在少数行业和企业之上,投资者会为他们量身打造出无可取代的稀缺性逻辑,从而成为扶摇直上九万里的“王者”。

00 年的网景和微软,07 年的中铝和中石油,还有 15 年的乐视和中车,都曾经被捧上过“稀缺性的王座”。

不过,股票市场里最出名的稀缺案例,还要属 70 年代美国的“漂亮 50”大牛市。

2

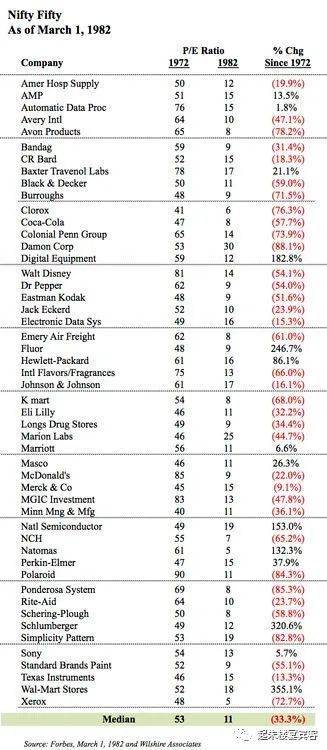

上世纪 70 年代初,漂亮 50 们也曾让美国的机构投资者们如痴如醉。

迪斯尼的市盈率曾经冲上 80 倍,投资者认为它的主题公园会开到全世界,数亿人都会为之疯狂着迷;

可口可乐的市盈率也有 47 倍,作为上瘾性饮料的代表之作,既然已经被美国大兵带去越南战争,就没有理由不会席卷全球;

同理的还有麦当劳、雅芳以及一系列的跨国企业,他们是美国文化的代表和骄傲,并随着全球化的兴起,开始积极抢占海外的庞大市场。

这本是一个短期无法证伪的漂亮故事,然而信仰从建立到破碎,只用了短短两年半,而只需一场石油危机,就戳破了美国人的幻梦。

十年后的 1982 年,迪士尼和可口可乐的股价已然腰斩,市盈率只剩下 14 倍和 8 倍。麦当劳是真的实现了全球扩张,盈利增长也是真的强劲,可依然敌不过估值的收缩——市盈率实现了从 80 倍到 9 倍的脚踝斩,因此股价非但十年不涨,还倒跌了 20%。

美国的股市整整花了十年,才消化了这一场漂亮 50 的泡沫,而投资者对跨国企业的信仰,却从此再也没有回来。

3

实际上,跨国企业具有稀缺性还能够让人理解,毕竟背后是强大的品牌、庞大的供应链和巨大的资本投入,再加上消费品类天生的护城河,赢者通吃是必然的。

然而科技企业拥有稀缺性,这其实是一件逻辑上很难自洽的事情。

因为科技公司既没有稀缺的实体资源,又处在一个充分竞争的行业当中,甚至每一轮科技周期的巨头,在新一轮洗牌中往往会沦为落后者,因此历史上很难让投资者有长期稳定的盈利预期。

那么,这一轮以 FAAMG 为代表的科技巨头们,到底有什么样的特别之处呢?

最近看了一本名叫《美国增长的起落》的书,给了我一些灵感——实物商品和技术发明的稀缺性,在过去这些年或许正发生着“风水轮流转”般的大逆转。

这本书本身讲的是 1860 年以来,美国普通人生活发生的几轮天翻地覆的改变。从电力的发明,到汽车的诞生,从城市的崛起,到通讯手段的升级。而在诸多成就之中,能源革命显然是重中之重,它带来了电、内燃机,以及一系列的制造业变革。

因此,以石油为代表的自然资源在过去一直都是非常珍贵的资产,是需要举国之力去争取的,各国甚至为此不惜发动战争。

与之形成鲜明对比的,是以技术迭代为核心的科技行业。这个领域一直以来日新月异,突破源源不断。看起来,似乎只要有充足的人才、宽松的环境和足够的时间,技术发明并没有那么稀罕。

然而,随着第三次科技革命接近尾声,技术的进步似乎开始走入了瓶颈期。

《美国增长的起落》的作者发现,对于人类来说,最重要的那些技术发明几乎全部发生在半个世纪以前。

近些年来,虽然互联网、生物科技等领域还发展的有声有色,但对于美国普通人的生活而言,实际上和上世纪七八十年代不再有什么本质上的变化。

反观天平的另一端,随着页岩油气的技术突破、新能源的崛起乃至虚拟经济的日益扩大,曾经稀缺的大宗商品,尤其是被誉为“经济血液”的石油,相对而言的重要性却在持续下降。

什么是稀缺的?什么是充足的?市场的看法正在悄然变化。

还不仅于此。

由于互联网边际成本递减的特征,人们发现科技巨头相比任何行业都更加具有寡头垄断和赢者通吃的特征——行业第一,也只有第一,才能攫取到最多的利润。

更可怕的是,这种地位甚至不像过去人们想象的那样,会因为技术的更迭而不够牢固。正相反,由于科技进步变得越来越困难,手工作坊式的创造发明变得不太可能(上一个车库创业成功的案例是什么时候了?),因此,只有科技巨头才有资源加大研发投入,才有资本兼并收购,从而在新领域占据先机,让盈利变得更加长久和稳固。

就像我在《一场属于少数人的复苏》写的那样,这一点在疫情期间发挥得淋漓尽致。

就此,商品资产和科技巨头的稀缺性,已经完全颠倒了过来。

事实上,科技巨头也没有辜负投资者的期待。

2014 年到 2019 年的短短六年间,FAAMG 的税后盈利从 780 多亿美元翻了个倍,增长到了 1500 多亿美元,年均增长速度达到 15%,确实是当之无愧的“利润收割机”。同期,能源行业却因为油价暴跌而陷入了深深的亏损泥沼。

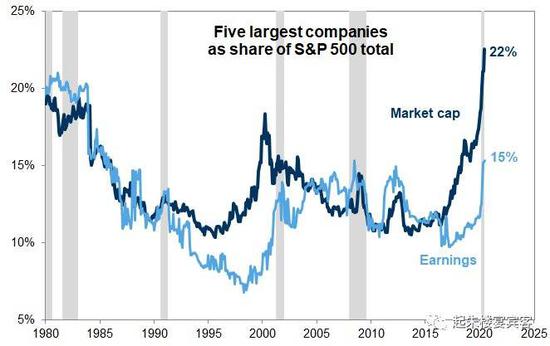

不过有意思的是,虽然今年有新冠疫情对互联网行业的“额外加持”,但 FAAMG 的盈利之和其实只占到整个指数的 15%,集中度还没有 80 年代时高。

是的,本文的第一张图其实只展示了事实的一半——如果把 FAAMG 市值和盈利在标普 500 中的份额放在一起对比,会更加耐人寻味。

因此, 800 亿的盈利增长撬动 4 万亿的市值膨胀,这背后,显然是市场对这几家公司越来越高的期待——线上经济发展一日千里,科技巨头赢者通吃,投资者可以举出一百个理由,证明在当下的环境里这些科技巨头是稀缺的,是不可战胜的,因此理应拥有极高的估值溢价。

4

事实上,类似这样的风水轮流转并非第一次发生。

第一章描绘的那个6、70 年代的沸腾岁月,美国投资者也是认为跨国企业能够在全球化的浪潮中攫取最大的利润,因此具有显著的稀缺性,“漂亮 50”就此孕育而生。

直到石油危机发生,让市场重新意识到石油的重要性和供给端的巨大问题,天平才重新倾斜了回来。

那么,这一轮对科技巨头的稀缺性信仰能一直持续下去吗?

我们可以拿巨头们的一个核心营收来源——广告收入作为案例进行分析。

根据 Global Intelligence 的报告,2019 年,全球的广告市场规模大约是 5900 亿美元,这其中不仅包括了线上广告,还囊括了平面、线下以及几乎所有的广告类目。

而根据年报,Facebook 去年全年的广告收入是 734 亿美元,Google 更高达 1348 亿美元——换句话说,仅这两家巨头,目前就霸占了全球广告市场的三分之一。

这当然是一个了不起的成就,然而股票市场看的是未来而不是过去,那么,Facebook 和 Google 未来的广告收入还能像过去十年一样,以年均 20% 的速度继续增长吗?

从目前估值所折算的预期来看,大家似乎是这么相信的。

但我们可以做一个简单的计算题。

假设之后全球广告市场还是和过去几年一样,以3% 的速度增长,而 Facebook 和 Google 的增速继续保持在 20%。那么到 2027 年时,这两家公司的广告收入总和就几乎等同于全球广告市场的整体规模。

这显然是一个荒谬的结论。

同样的计算我们也可以用在中国的很多领域里,比如电子商务。

根据公司定期报告,阿里在 2020 财年实现的中国零售市场 GMV 是 6.6 万亿人民币,京东是 2.1 万亿人民币,异军突起的拼多多也突破了万亿规模。

三者相加,电商三巨头的 GMV 已经达到了将近 10 万亿人民币的水平。

而商务部公布的 2019 年全国社会消费品零售总额是多少呢?40 万亿人民币,这里包括了所有线上和线下的消费品销售。

当然,电商企业公布的 GMV 里面包含了购买未付款和退货的部分,水分很大。按照行业惯例,实际的收入规模至少应该是要对半砍的。

不过就算如此,如果这三家公司继续按照过往 30% 的增速扩张的话,等到 2027 年时,三家巨头的销售总额也会超过全国社会消费品零售总额的半壁江山。

这,是要让全国几万家线下商场喝西北风的节奏吗?

5

不过,舞会既然开始,就没那么容易结束。

FAAMG 的平均估值只有 30 倍,阿里和腾讯也不过 40 来倍,和漂亮 50 的峰值相比,似乎还有不少的空间。

但作为一个悲观主义者来说,未雨绸缪是基本美德。那么这一轮的科技巨头信仰,究竟可能因何而破?

首先,如果货币条件开始收紧,当然会给任何一个资产泡沫致命一击,不过从现在全世界央行的态度来看,结束放水显然遥遥无期。

而除此之外,至少还有三种可能性会让科技巨头信仰需要续费。

第一, 稀缺的底层逻辑被打破。

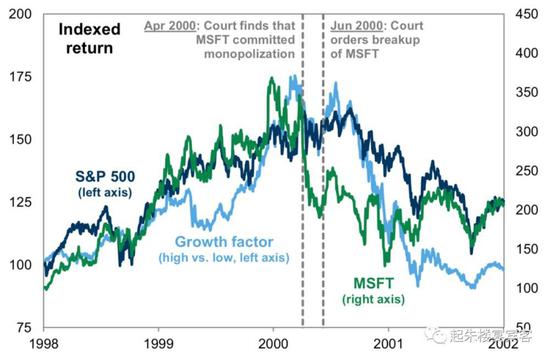

2000 年,美国司法部对微软提出的反垄断指控或多或少的导致了纳斯达克泡沫的破裂。因为投资者突然发现,原来还是会有外力打破科技巨头的寡头垄断的。

而这一轮,以 Facebook 的数据隐私丑闻为契机,政府再次开始对科技企业发难,而欧洲则以征收数字税为由,对来自美国的巨头们磨刀霍霍。

虽然目前政府们都因为疫情因素自顾不暇,但等回过神来需要解决巨大的财政赤字时,投资者对科技巨头垄断能力和盈利持久性的判断可能会受到严重的挑战。

第二, 新一代稀缺资产的崛起。

正如 70 年代石油危机结束了“漂亮 50”的行情,而比特币在 2013 年末起从黄金手上夺走了避险资产的大旗一样,最近贵金属的暴涨和全球通胀预期的蠢蠢欲动,是市场看到了经济复苏的希望,以及地缘政治的持续紧张。

那么,市场会开始追逐新的热点吗?大宗商品会上演王者归来吗?这并非没有可能,毕竟彻底的虚拟经济时代,离我们还有些距离。

第三, 搬石头砸了自己的脚。

英特尔周五宣布 7 纳米制程 CPU 生产时间推后,同时考虑将芯片制造业务外包,股价暴跌 15% 的同时,事实上也为科技巨头们敲响了警钟——如果这一轮的技术周期不是接近尾声,而是真的进入停滞了呢?

苹果已经很久没有给我们带来惊喜,微软和亚马逊的云业务前景也早已被市场扒了个底朝天,谷歌的无人驾驶和 AR 项目遥遥无期,而 Facebook 的 Libra 计划也道阻且长。那么,这几家万亿市值的巨头,真的还能给市场提供什么预期之外的惊喜吗?

以上三条,每一条看起来都像是鸡蛋里挑骨头,但当他们合在一起的时候,却真真切切的需要投资者警惕。

毕竟,就像书里写的那样:

“当 1973 年的熊市来临时,漂亮 50 们坚持挣扎了一阵。

机构投资者的狂热让市场分成了泾渭分明的两层——估值高企的漂亮 50 和奄奄一息的其他。

接着,就像福布斯专栏作家描绘的那样,漂亮 50 的企业们被一个接一个的带出去,然后‘枪毙’。”

“When the stock market crashed in 1973, the Nifty Fifty defied gravity for a while, held up by institutional enthusiasm that created a two-tiered market of the richly priced Nifty Fifty and the depressed rest. Then, in the memorable words of a Forbes columnist, the Nifty Fifty were taken out and shot one by one.”

支付宝扫一扫

支付宝扫一扫 微信扫一扫

微信扫一扫