文/刘芮、陈帅

来源:远川研究所(ID:caijingyanjiu)

7 月 13 日晚间,华为公布了 2020 年上半年经营业绩,销售收入达到了惊人的 4540 亿元,同比增长 13.1%,相当于半年赚了小米两年的钱。

其中,支撑华为在困境中增长的主力是营收 2558 亿元的消费者业务,同比 2019 年增长了 15.9%,是华为三大板块中营收最多,增长最快的主阵地,称之为手机单骑救主,也并不过分,

这个成绩显然来之不易。

在今年上半年,全球手机出货量下跌 18.2%,而华为及子品牌荣耀成为中国市场上唯二正向增长的品牌。

也就是说,华为的逆势增长,就意味着对手的一大块蛋糕被切走,而整个手机江湖,也因为华为极限自救,而启动了一轮多米诺式的洗牌。

第一张骨牌:华为的渡江战役

华为这一年来的手机市场变化,如果用一句话总结,那就是欧洲跌倒,中国吃饱。

由于华为的手机业务很早就跟着华为的基站业务一起出海,华为手机的海外营收也一直占较大的比重,而规模较大的海外市场主要是三个:美国、欧洲、印度为代表的第三世界国家。

因为政治原因,华为在美国的份额基本可以忽略不计;印度等第三世界产品单价较低,也不是华为深耕的主阵地,华为的海外市场重心,其实就在欧洲。

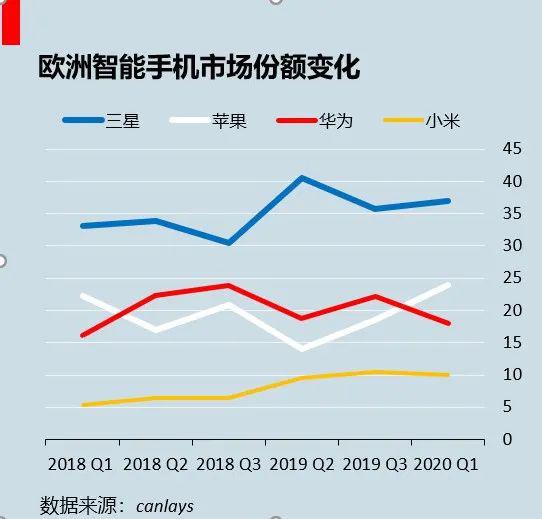

随着 Google 切断 GMS (即使用 Google 地图、邮箱、视频等基础服务功能),华为在欧洲的市场也不可避免地步入衰退。 但这个禁令效果更类似于一个软刀子,华为并没有出现在欧洲市场当场休克的状况。现实的情况是,在欧洲市场的一年里,华为的份额出现逐季度小幅下跌的现象,一年损失了约6% 的市场份额。

欧洲的受挫,让华为开始全面发力国内市场。而攻占全国市场的第一步则是制定了在年底达到 50% 市场份额的“渡江战役”计划。 在 5 月的渡江战役动员会中众人合影背后拉着条幅——“华为亮剑耀中华,雄狮怒吼过大江”。知道这个消息后,业内一片震惊,“50% 什么概念?诺基亚最巅峰的时候,也没有 50%。”

但华为在压力之下爆发出了可怖的产品力和渠道推广能力。在产品上,P30 系列的拍照成为了新的产业标杆,仅仅用了 85 天就卖出了 1 千万台,比 P20 破千万足足少了 60 天。

而在营销渠道上,借助产品力的杠杆,华为开始不断施压。比如促销时,在一家大型的连锁渠道,卖一台 OPPO 或 vivo 手机,促销员积分是 40 分,P30 则是 80 分。而一些线下经销商则吐槽,产品一波接一波过来,上一波刚刚卖掉,下一波新货又到库,让自己经营的华为手机库存周期拉长到了 35 天-40 天。

在如此猛烈的攻势后一年,华为从国内竞争对手处夺取了7% 的市场份额,占据了 42% 的市场。

在这一轮华为冲击下,国内的的厂商明显出现了分化。出现了两个的结果。

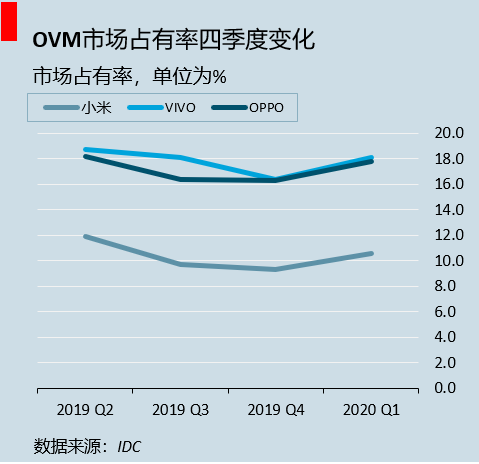

第一是以 OPPO、VIVO、小米为代表的三家巨头,扩张的势头遭到强力的遏制。

OPPO 的旗舰机 Reno 系列一开始准备做到 1300 万,结果做到 400 万到 500 万就开始放缓。为了救场,OPPO 立即上马了几款千元机,同胞兄弟 VIVO 也采取了相同的策略。直接结果就是 10 月份,小米副总裁卢伟冰在接受采访时表示,OV 两家在千元以下“入门机”市场中,已经占比已经达到 50%-60%。

OV 的下沉,给原先的千元机霸主小米带来了极大的压力,小米的股价也从年初的接近 13 元一路下跌到年末不到 9 元。

但由于三家尚有家底,在合力抵抗之下,市场份额逐步反弹,到 2020 年 Q1,经过一年血战,三家最终只丧失了 2.1% 的市场,而华为增长的另外5%,则由更为弱小的二线厂商贡献。

第二则是以四巨头之外的厂商遭到了彻底的团灭。

随着小米和 OV 全力提升性价比,以及华为的渡江战役,家底不厚的二线厂商再也难以支持市场份额从9% 下跌到 3.4%,相当于整体份额下跌了 60%。叠加手机市场下滑,中小厂商再也无力支撑,罗老师不得不转行直播,很可能就是因此被触发。

这也印证了罗老师经常感叹的人生无常,大洋彼岸的一纸禁令,让他不得不在直播间刮起了胡子。

第二张骨牌:OVM 的出海战役

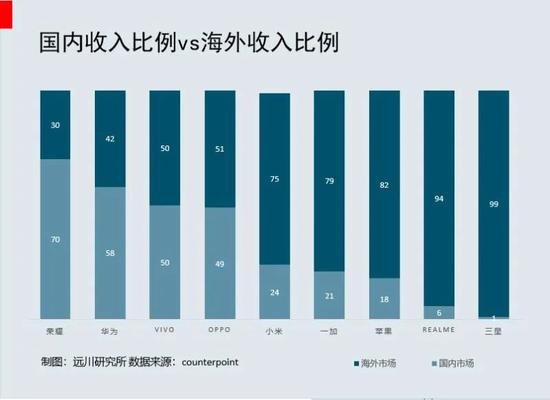

华为在国内的市场份额逆势上涨,被挤占了份额的 OVM 则被迫加速了流浪地球的步伐。根据第三方数据机构 Counterpoint 统计,去年下半年起,OVM 国产手机厂商的海外出货量首次集体超过国内。

而支撑起这一次海外增长的,主要两条路径:

第一,主攻高端,替华为收复欧洲的失地;第二,教育蓝海,开拓印度与第三世界市场。

在欧洲,小米是其中最大的赢家。今年一季度,小米在欧洲的出货量增长 58.3%,市场份额首次突破 10%,成为继三星、苹果、华为之后的欧洲第四大手机玩家。而小米的小手机的海外市场营收占比,也首次达到 50%;相应的出货量达到了其总出货量的七成。

小米当先,OV 也不逊色。2019 年的 OPPO,在欧洲虽然还暂时排不上号,但整体销量还是出现了 200% 的增长,尤其在意大利,今年一季度同比增长高达 15 倍。

增长虽然快,但欧洲依旧是三星与苹果的根据地,OVM 根本上其实只是接过了华为丢掉的根据地。印度才是 OPPO 和 VIVO 扩张真正的主战场。

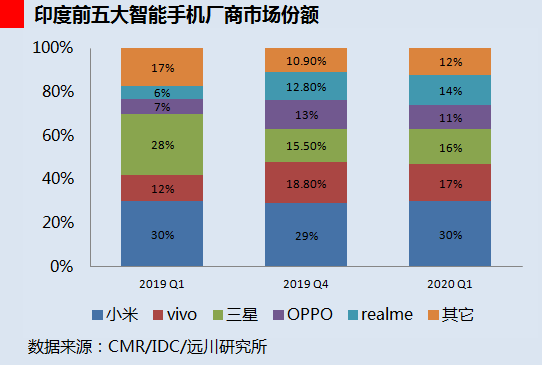

在 2019 年,VIVO 完成了一个创举:在印度市场份额上超过三星,市场份额从年初的 12% 一举上升到了年末的 21%。

而 OPPO 和子品牌 real me 的合计,实际上也远超三星,从年初的合计 14%,上升到了年末的 20%。

到了 2020 年初,在 OV 系的大举进攻下,三星市场份额已经跌至 16%, 丧失1/3 基本盘。

为攻下印度市场,OV 的打法与前些年在中国如出一辙——广告营销+线下扫街

广告方面,OV 采用偶像代言+拍照,通过国民偶像 Salman Khan 的号召力,收割了一大批热爱拍照的年轻用户群体。2017 年时,OV 甚至拿出了 23.6 亿做本土营销,而当年 OPPO 一掷 11 亿拿下印度第一大运动板球赛事中国家队的赞助权,更是前所未有。

线下,则是铺天盖地“扫街式”地推。通过倒贴为门店更换招牌,印度的糖果店一度都被挂上了蓝绿的招牌。而 OV 所到之处,除了门店招牌更新,原本摆放在黄金位置的三星,也会随之被撤下,换成国内品牌。

相同的 OV,不变的策略。华为的回撤,反而加速了其他国产手机企业的出海,多米诺骨牌终于把压力又传回了三星和苹果两位巨头手里。

第三张骨牌:三星、苹果的出牌

面对越打越乱的局面,三星打出了更为保守的供应链牌,而苹果打出了更为激进的低价牌。

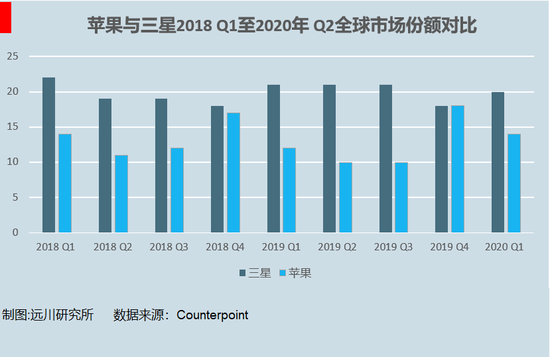

三星手机并没有取得想象中的大反攻。只能说在欧洲面临的压力变小,但是印度反而遭到了惨痛的失败。这也直接导致了今年 Q2, 华为反而在市场上反超三星,在出货量上冲到了世界第一。

但国产厂商的成功背后却离不开三星的支持。小米 CC9 pro 的 1 亿像素、一加 7 Pro 的 90Hz 刷新率的 2K+ 曲面屏、vivo S6 背后的 5G 双模芯片都是由三星供应,更为有趣的是,这些可以作为卖点的新硬件,都是对手比三星自己先用上。

考虑到三星电子本身超过 70% 的利润来自于零部件销售,手机部门已经跌破 30% 的利润,在这种结构之下三星对市场份额的执念下降也是可以理解的。

而苹果则更积极地采取了主动进攻的低价战略。iPhone 11 的 5499 起售价显然就是冲着让消费者喊真香来的。

但从目前的局面来看,iPhone 11 为代表的第一轮低价机只是有效遏制了苹果份额的持续下跌,在四季度猛烈的抬升后,又开始回落。

因此苹果在 2020 年的二季度继续加码,发布了价格更低的 iPhone SE 2,而华为在欧洲卖的好的机型是两三千元价位、相对低配的旗舰机型。苹果新出的 SE 正好与这个价格段吻合。

因此,可以预见的是,在一个逐步退居上游,一个低价扩张,苹果和三星的销量甚至不久之后会出现对调。

尾声

在懂王的指挥之下,不但华为的营收逆势增长,中国四巨头的全球整体市场份额在过去的一年里反而还提升了3%,可谓是一顿操作猛如虎,一看战绩零杠五。

当然,现在除了懂王的操作越来越妖以外,英国也加入了封锁华为的大戏,可以预见近两年时间,华为在欧洲市场的丧失的份额可能不会低于每年6%,按照欧洲每年 2 亿部的手机销量计算,这空出的 1200 万部手机,将吸引中国厂商在欧洲更为猛烈的进攻。

但是另一个不得不注意的风险点则是印度,随着 2019 年国产手机的大举出海,印度超过 70% 的智能手机市场都为中国厂商所占据,在中印关系日趋微妙的当下,这个年销量 1.5 亿部的大蛋糕,是不是只需要击败三星就能享用到,还是要打一个问号。

但所有的短期政治扰动,无疑都不会改变长期趋势,中国手机企业经历了世界上最残酷的内战以后,营销策略已经炉火纯青,产品力上又背靠世界最大的手机生产链,不管懂王接受不接受,中国制造持续发展、外溢全球的脚步都不会停止。

支付宝扫一扫

支付宝扫一扫 微信扫一扫

微信扫一扫