【TechWeb】6月1日递交申请材料,7月7日开启申购,中芯国际拿下科创板鸣锣开市以来最快的注册速度。

当然,这一切都在华为高端芯片断供、台积电明确赴美建厂的背景下—整个中国半导体产业迫切地需要在外部高压下求生,作为大陆唯一具备14nm芯片代工能力的中芯国际,在资本浪潮中迎来了难得的高速增长期。

然而在招股书中,不能看出中芯国际仍存在明显的投资风险,甚至是近期完全无法改善的境况:

1,先进制程远未达到盈亏平衡点

2,高昂的固定资产折旧费

6月1日的招股书中,SMIC已明确在A股上市的首要目的,是为上海中芯南方的14nm及28nm以上技术研发募资(占40%)。其中,12英寸芯片SN1项目的募集资金投资额为80亿元人民币,用于满足建设1条月产能3.5万片的12英寸生产线项目的部分资金需求。

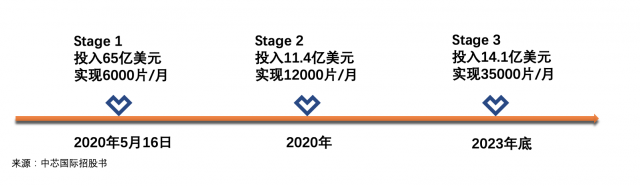

根据公司给出的产能计划表,与2023年底达35000片/月目标相比,仍然有29000片/月的差距,中芯南方将用3年左右分阶段实现该目标。

根据5月中芯递交的招股说明书,第一阶段即今年5月16日前投入65亿美元,实现14nm晶圆产线6000片/年产能已实现,资金主要来源为国家二期大基金的15亿美元以及上海二期基金的7.5亿美元。

事实证明,投入后的产线仍处于“需求大于供给”的局面。为了“消化”手上的订单,SMIC需要在第二阶段、也就是2020年底前投入11.4亿美元,继续提升月产能。其资金全部来自SMIC的流动性资金,以及从A股股票的溢价获利。

根据历史增长速度,我们预估在2020年底前,SMIC可实现约1.2~1.5万片月产能。

如果顺利,SMIC将在最后一步上,投入约14亿美元,达到2023年底前实现35000片/月产能的实质性提升。若上述布局顺利,将在未来几年实现如下收入:

我们根据港股披露的2020Q1量产14nm晶圆和销售收入,初步估计单片平均价格在1307美元左右。如果单片均价不变,预计未来5年14nm芯片能够为中芯南方带来总计22.44亿美元营收(折合约157亿人民币)。当然,这项估计选择性忽视了14nm良品率提升所带来的潜在收益增长。

从财务角度讲,项目的投资回报率较低,在不考虑折现率和产能持续投入增长率的情况下,该项目的投入要在2038年才能实现成本回收。

因此,中芯南方的14nm项目并不能在近3年内为中芯国际的业绩带来大幅增长,但在总营收的贡献比例会有所提升。

如果强调SMIC整体营收情况,14nm产线的巨额成本将从更低端的制程收益中均摊。

2020年1月,SMIC获得华为14nmFinFET制程订单,总计1200万美元的麒麟710A搭载荣耀4t以1200元左右的价格在市场上占据千元机一席之地。

图,荣耀4t主板

作为荣耀4t核心计算单元,710A虽然沿用上代独家的海思架构,却在性能上天差地别。对比2018年推出的荣耀Nova 3i,CPU主频从2.2降至2.0GHz,屏幕从2340*1080分辨率下降低至1560*720。

换句话说,中芯国际14nm与台积电12nm技术水平相差至少2年以上。

图,荣耀Nova 3i、4t部分参数对比

在芯片代工领域,单片成本由刻蚀面积和良品率共同决定。参考上述及2018年荣耀Nova 3i与2020年4t发售定价,后者优势不足。我们有理由反推SMIC版710A在成本上远高于TSMC版710。这笔订单的战略意义远高于经济意义,已成为业内不争的事实。

一边利润有限,一边资产折旧拖后腿。

众所周知,上市公司的固定资产需要每年以一定比例扣除折旧费。即便你的设备放在厂房里吃灰,其中产生负收益仍将按照权益法与净利润对冲。

根据中芯国际港股披露的Q1毛利率为25.8%计算,预计中芯南方2020年14nm晶圆销售创造的毛利在2832万美元左右。当然,这还是产线满载的情况下。

如果加上巨额折旧费,至少在可见的2020年底中芯南方是亏损的。

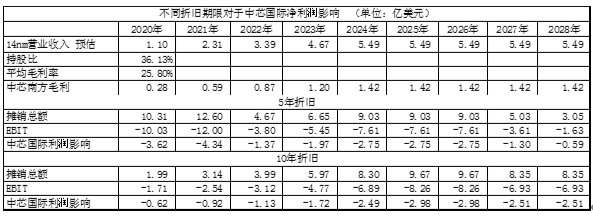

图,5年和10年折旧期限对中芯国际上市主体业绩影响

我们无法确定中芯国际采取了多少年的设备折旧年限,因而根据招股书显示的两种极端情况作后续估算。

5年时限下,折旧对中芯国际主体利润影响在-3.62亿美元左右。影响波动最大的情况将出现在2021年,将对中芯国际产生4.34亿美元的净利润抵扣。

然而考虑到中芯国际上市后面临的业绩压力,若保守地采用10年作为折旧期限。因此,2020年~2022年预计会使中芯国际利润分别减少0.62亿美元、0.92亿美元和1.13亿美元。

7月5日,中芯国际(688981)确定发行价为27.46元/股,对应的发行前市盈率为83.44倍,绿鞋行使前发行后对应的市盈率为109.25倍,PB估值下发行前市净率3.44倍,对比中芯港股历史在0.7-3倍PB区间波动,H股市场近期已给予近乎5倍的PB估值。截止发稿,中芯国际(00981)在40.5港元上下浮动。

尽管提及了中芯国际实际财务压力及潜在泡沫,我们同时也要强调SMIC在科创板存在的巨大优势:作为大陆唯一一家(没错,仅此一家)具备14nm制程的晶圆代工厂,传统估值方法在一定程度上会与资本市场的反应有所背离;另外,大基金等国资的直接资本支持,先进工艺部分通过“南、北中芯”的股权分摊设计减小了报表压力。

当股价背离资本逻辑,多出的溢价则被称为泡沫。A股市场偏好短线炒作,近期半导体估值正在加速上涨,或许,留给我们更多的思考,是如何更好的选择合适的入场价位,以及更靠谱的出场时机。

最后,拿出Garnter抽象新技术发展过程的曲线,波峰代表泡沫,波谷代表冷静,我们需要理性认清当下的半导体估值在哪里、未来又会去哪里。希望本文对各位投资者有启发。

支付宝扫一扫

支付宝扫一扫 微信扫一扫

微信扫一扫